El Banco Adquirente y su papel en el procesamiento de pagos

¿Qué es exactamente un banco adquirente?, y ¿cuál es su papel en la gestión de transacciones?

La autorización y el procesamiento de los pagos digitales requiere de la coordinación eficaz entre todos los participantes en la red de pagos, y uno de los componentes de mayor importancia es el banco adquirente. Pero ¿qué es exactamente un banco adquirente?, y ¿cuál es su papel en la gestión de transacciones?

¿Qué es el banco adquirente?

Como una empresa digital, antes de que puedas empezar a aceptar pagos online en tu página web, tendrás que firmar contrato con una institución financiera que va a crear y mantener tu cuenta de comercio. Esto es muy importante ya que, sin este contrato, no podrás procesar transacciones de débito y crédito ni recibir tus pagos correspondientes después de generar una venta.

En otras palabras, el banco adquirente es una institución financiera que se encarga de procesar los pagos con tarjetas de crédito y débito en nombre del comercio.

Cada vez que un consumidor utiliza su tarjeta para realizar una compra, el banco adquirente es responsable de autorizar o rechazar la transacción en base a los datos recibidos por el banco emisor y la red de tarjetas. Si el pago ha sido aprobado, los fondos serán depositados en la cuenta del comercio (lo que normalmente sucede en intervalos regulares).

¿Cómo funciona el proceso de pago?

Cuando el consumidor llegue a checkout para finalizar su compra, el procesamiento de la transacción es primero iniciado por una pasarela de pagos como MYMOID, que es responsable de obtener la autorización de la transacción y de encriptar los datos de tarjeta para asegurar su transmisión segura por la red.

Una vez que el proceso haya sido iniciado por la pasarela, el banco adquirente recoge los datos de la transacción del comercio y los traspasa a la asociación de tarjetas (VISA, Mastercard, Discover, American Express, etc.)

La asociación de tarjetas, junto con el banco emisor (el banco del consumidor), verifica esta información y establece la autenticidad de la transacción confirmando que la tarjeta es válida y dispone de fondos suficientes.

Una vez que la transacción haya sido aprobada, la asociación de tarjetas y el banco emisor envían su aprobación al banco adquirente para liberar los fondos al comercio. La liquidación de fondos entre las cuentas normalmente sucede de manera regular.

Riesgos que asumen los bancos adquirentes

Los bancos adquirentes están expuestos a ciertos riesgos durante el procesamiento de las transacciones en la página web del comercio. En el caso de la revocación de una transacción, la devolución o un chargeback, ellos serán los responsables de devolver los fondos al banco emisor y al titular de la tarjeta.

Esto significa que el banco adquirente se quedará sin los fondos de la transacción hasta que la cantidad haya sido recuperada del comercio, lo que le supone costes adicionales.

La devolución de fondos puede ser iniciada de 3 maneras diferentes:

• Cuando la devolución de los fondos al consumidor haya sido iniciada de forma voluntaria por el comercio.

• Cuando el comercio cancela la transacción una vez que haya sido autorizada.

• En el caso de un chargeback dónde la validez de la transacción es cuestionada por el consumidor.

Estas situaciones normalmente terminan generando costes adicionales a los bancos adquirentes y este es un riesgo que ellos se encargan de asumir.

Otro riesgo asumido por estas instituciones financieras es el fraude. En este caso, el banco adquirente es el responsable de enviar la transacción al banco emisor y la asociación de tarjetas, y tendrá que verificar con precisión si la transacción es legítima.

Por esta razón, tomar las medidas de seguridad necesarias durante todos los pasos del procesamiento de pagos es crucial para la reducción y la prevención de fraude. Esto significa que tanto los comercios como los bancos adquirentes deben estar en cumplimiento con el estándar oficial de seguridad PCI-DSS.

From the blog

Stay updated with the latest news, tricks and tips for MYMOID

The Fastest Way to Accept Recurring Payments as a Merchant (2022)

What are the steps that you will need to take in order to accept recurring payments and manage your subscription-based business?

2022-05-20

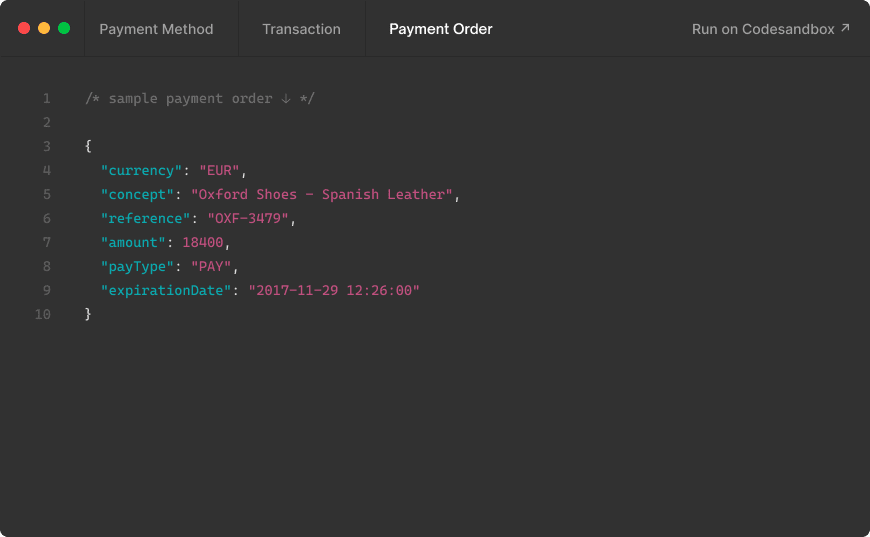

Órdenes de pago online y pago por link: El MUST de las pasarela de pagos.

¿Dificultades para gestionar los cobros? Crea ordenes de pago online y envía por link.

2024-10-22

6 Easy Steps to Write a Payment Reminder for Overdue Payments

Did you know that according to statistics, businesses spend an average of 15 days every year chasing late invoice payments? Continue reading to learn more about how to write a payment reminder that actually works.

2022-06-04

Ready to start?

Pioonering digital payments since 2012. Trusted by +5.000 companies, startups and retail stores.

© 2024 MYMOID. All rights reserved.Legal noticePrivacy policyCookie policy